Trong lĩnh vực tài chính, thuật ngữ “Đòn bẩy tài chính” là một thuật ngữ vô cùng quen thuộc. Rất nhiều doanh nghiệp sử dụng đòn bẩy tài chính để tạo ra tỷ suất sinh lợi trên tài sản hoạt động lớn hơn. Vậy đòn bẩy tài chính là gì? Cách vận dụng đòn bẩy tài chính ra sao? Hãy cùng chúng tôi tìm hiểu kỹ hơn ở dưới đây.

Đòn bẩy tài chính là gì?

Theo tài liệu kinh tế học, đòn bẩy tài chính là khái niệm để thể hiện mức độ doanh nghiệp sử dụng nguồn vốn đi vay để làm tăng tỷ suất lợi nhuận của doanh nghiệp. Nguồn vốn của doanh nghiệp trong bảng cân đối kế toán, sẽ quy định khoản vốn này.

Chỉ số thể hiện mức độ của doanh nghiệp sử dụng đòn bẩy là hệ số nợ. Khi doanh nghiệp càng sử dụng đòn bẩy tài chính nhiều thì hệ số nợ càng cao. Và ngược lại, doanh nghiệp càng ít sử dụng thì hệ số nợ càng thấp.

Việc sử dụng đòn bẩy tài chính thường xuyên, sẽ giúp doanh hiệp tăng thêm nhiều cơ hội hơn. Tuy nhiên thì, sử dụng quá nhiều, cũng sẽ đem lại rủi ro cho doanh nghiệp.

Khi hệ số nợ càng cao, đồng nghĩa với đó là số vốn của chủ sở hữu sẽ có tỷ trọng nhỏ hơn số nợ phải trả. Vì thế các doanh nghiệp cần phải cân nhắc thận trọng khi sử dụng đòn bẩy tài chính.

Ví dụ: Hai bạn Lan và Ngọc cùng mở cửa hàng kinh doanh mỹ phẩm. Trong đó Lan có 5.000.000 VNĐ, và mua được 10 hộp kem chống nắng, giá 500.000 VNĐ/hộp. Lan sẽ dùng nguồn vốn để kinh doanh, và không sử dụng đòn bẩy tài chính.

Ngọc vay thêm 2.500.000 VNĐ để mua 15 hộp kem chống nắng, giá 500.000 VNĐ/hộp. Lúc này, Ngọc đang sử dụng đòn bẩy tài chính trong việc sở hữu 15 hộp kem chống nắng chỉ với 5.000.000 VNĐ của mình.

Các nhóm chỉ số đòn bẩy tài chính

Tổng nợ/Tổng tài sản (D/A)

Hệ số nợ trên tổng tài sản (D/A) dùng để đo lường mức độ sử dụng nợ vay của doanh nghiệp để tài trợ cho tổng tài sản. Có nghĩa là trong tổng số tài sản hiện tại của doanh nghiệp được tài trợ khoảng bao nhiêu phần trăm là nợ vay.

Để có thể biết được tỷ số này so với tỷ số trung bình ngành là cao hay thấp. Cần tìm hiểu kỹ nhiều yếu tố như: Mục đích vay vốn, quy mô, lĩnh vực hoạt động,…

Hệ số nợ/Vốn (D/C)

Tổng nợ/(Tổng nợ + Vốn chủ sở hữu)

Hệ số nợ trên vốn (D/C) sẽ cung cấp cho các nhà nghiên cứu, đầu tư biết được sức mạnh và cấu trúc tài chính của doanh nghiệp. Những doanh nghiệp có tỷ lệ nợ trên vốn thấp hơn mức bình quân ngành. Thì tình trạng tài chính của doanh nghiệp đó đang ổn định. Và ngược lại.

Tổng nợ/Vốn chủ sở hữu (D/E)

Hệ số nợ trên vốn chủ sở hữu (D/E) thể hiện quy mô tài chính của doanh nghiệp. Đưa ra tỷ lệ nợ và vốn chủ sở hữu mà doanh nghiệp sử dụng để chi trả cho hoạt động của mình. Đây là nhóm chỉ số đòn bẩy tài chính thông dụng nhất hiện nay.

Hệ số đòn bẩy tài chính: Tổng tài sản bình quân/Vốn chủ sở hữu bình quân.

Hệ số này đưa ra nguồn vốn vay và vốn chủ sở hữu bình quân trong cả một thời kỳ. Tỷ số này sẽ thể hiện khả năng vận dụng đòn bẩy tài chính vào tài chính của doanh nghiệp. Nếu tỷ số cao thì có nghĩa là doanh nghiệp đang vận dụng rất tốt. Và ngược lại.

Hệ số chi trả lãi vay (EBIT/Chi phí lãi vay)

Hệ số chi trả lãi vay thể hiện mức độ lợi nhuận trước thuế và lãi vay của doanh nghiệp. Để cho thấy khả năng trả lãi vay của doanh nghiệp.

Doanh nghiệp hoàn toàn có khả năng trả lãi vay khi chỉ số này lớn hơn 1.

Ý nghĩa của đòn bẩy tài chính

Đòn bẩy tài chính hiện nay vẫn là công cụ được nhiều doanh nghiệp lựa chọn. Dù công cụ này tiềm ẩn khá nhiều rủi ro khi vận dụng quá thường xuyên. Ngoài các doanh nghiệp thì trên lĩnh vực bất động sản, nhiều công ty cũng sử dụng công cụ này để gia tăng lợi nhuận.

Hãy cùng tìm hiểu những ý nghĩa của đòn bẩy tài chính dưới đây:

- Giúp doanh nghiệp được bù đắp sự thiếu hụt về nguồn vốn. Để có thể duy trì hoạt động kinh doanh và gia tăng tỷ suất lợi nhuận trong tương lai.

- Đòn bẩy tài chính chính là công cụ giúp thúc đẩy mức lợi nhuận sau thuế từ nguồn vốn của doanh nghiệp. Và đồng thời còn giúp kìm hãm sự gia tăng mức lợi nhuận đó.

- Ý nghĩa tiêu biểu nhất của đòn bẩy tài chính là “lá chắn thuế” của doanh nghiệp. Những khoản vay vốn và tiền lãi sẽ tính vào phần chi phí của doanh nghiệp.

- Và đồng thời sẽ khấu trừ vào phần thu nhập phải chịu thuế khi quyết toán. Vì vậy số thuế của doanh nghiệp sẽ nộp ít hơn mà vẫn tăng sinh lợi nhuận.

- Ngoài ra đây cũng là công cụ vô cùng quan trọng đối với các trader khi đầu tư vào lĩnh vực forex. Giúp nguồn vốn sẽ tăng lên nhiều lần, thu về những khoản lợi nhuận nhiều hơn. Tùy vào các sàn giao dịch, mức đòn bẩy sẽ khác nhau.

Vì sao các doanh nghiệp nên sử dụng đòn bẩy tài chính để phát triển

Các doanh nghiệp hiện nay chọn đòn bẩy tài chính để phát triển kinh tế bởi vì:

- Để có thể duy trì hoạt động kinh doanh, các doanh nghiệp nên sử dụng nợ vay. Bởi đòn bẩy tài chính giúp bù đắp sự thiếu hụt vốn. Và từ đó sẽ tạo cơ hội cho doanh nghiệp gia tăng tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) hoặc thu nhập trên một cổ phần (EPS).

- Hiện nay, trên thực tế thì đã có rất nhiều nhà đầu tư, doanh nghiệp sử dụng đòn bẩy tài chính đã rất thành công. Và thu về nhiều lợi nhuận cao.

- Ngoài ra đòn bẩy tài chính còn là lá chắn thuế cho doanh nghiệp, giúp số thuế phải đóng sẽ giảm đi nhiều. Mà vẫn thu được tỷ suất lợi nhuận lớn.

- Đặc biệt, đây còn là một công cụ vừa thúc đẩy vừa kìm hãm lợi nhuận sau thuế. Còn tỷ lệ thành công sẽ phụ thuộc vào kinh nghiệm và cách vận dụng của doanh nghiệp.

Công thức tính đòn bẩy tài chính

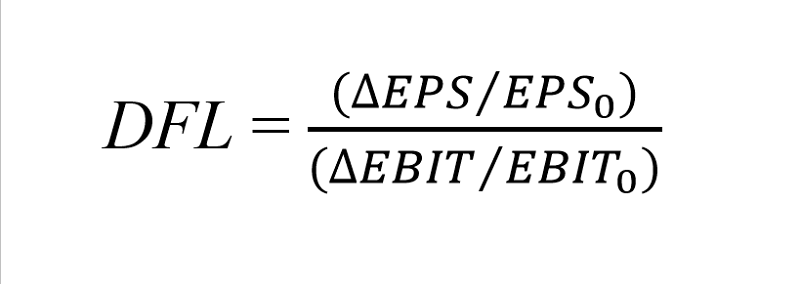

Công thức tính đòn bẩy tài chính được xác định như sau:

Trong đó:

- EBIT là lợi nhuận trước thuế và lãi vay

- EPS là lợi nhuận của vốn chủ sở hữu

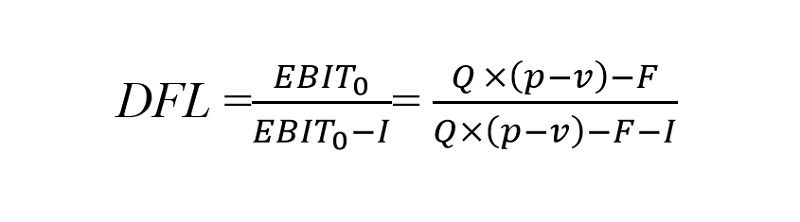

Để tính đòn bẩy tài chính sau khi có thêm khoản lãi vay phải trả ( I ), sẽ có công thức mới như sau:

Trong đó:

- F: chi phí cố định

- v: chi phí biến đổi trên 1 đơn vị sản phẩm

- p: giá bán

- Q: số lượng sản phẩm

- I: lãi vay phải trả

Doanh nghiệp sử dụng đòn bẩy tài chính như thế nào là hiệu quả

Khi doanh nghiệp sử dụng đòn bẩy tài chính sẽ có 3 trường hợp xảy ra. Bởi vì khi so sánh Tỷ suất sinh lời kinh tế trên vốn kinh doanh (ROCE) với Lãi suất vay nợ (r) thì mới có thể đánh giá được doanh nghiệp có đang sử dụng hiệu quả hay không ?

Trường hợp 1: Tỷ suất sinh lời kinh tế trên vốn kinh doanh (ROCE) > Lãi suất vay nợ (r).

Nếu ROCE > r nghĩa là khi doanh nghiệp càng sử dụng nhiều nợ vay. Thì tỷ suất lợi nhuận ROE ngày càng tăng và sẽ thu nhập được 1 cổ phần EPS. Do doanh nghiệp sử dụng đòn bẩy tài chính để khuyếch đại.

Ở trường hợp này, do doanh nghiệp vay vốn nhiều, nên rủi ro tài chính sẽ lớn.

Trường hợp 2: Tỷ suất sinh lời kinh tế trên vốn kinh doanh (ROCE) < Lãi suất vay (r).

Nếu ROCE < r nghĩa là doanh nghiệp càng sử dụng nhiều nợ vay. Thì tỷ suất lợi nhuận ROE sẽ ngày càng suy giảm và thu nhập được 1 cổ phần EPS. Do doanh nghiệp sử dụng đòn bẩy tài chính để khuyếch đại.

Ở trường hợp này, doanh nghiệp sẽ gặp ít rủi ro hơn.

Trường hợp 3: Tỷ suất sinh lời kinh tế trên vốn kinh doanh (ROCE) = Lãi suất vay (r).

Nếu ROCE = r nghĩa là trong các trường hợp vay nhiều, vay ít, không vay đều có tỷ suất lợi nhuận ROE thu nhập 1 cổ phần EPS như nhau. Chỉ khác nhau là mỗi trường hợp thì mức độ rủi ro sẽ khác nhau.

Vì thế, đòn bẩy tài chính được coi là con dao hai lưỡi.

Một số lưu ý khi sử dụng đòn bẩy tài chính

Để sử dụng công cụ đòn bẩy tài chính tốt nhất, các doanh nghiệp cần phải lưu ý những điều sau:

- Các nhà đầu tư cần phải có định hướng sử dụng rõ ràng. Để tránh lâm vào tình cảnh khủng hoảng. Bởi khi không có định hướng đúng đắn, rõ ràng sẽ rất dễ tính toán sai. Và từ đó sẽ dẫn đến việc ngưng đọng vốn, khó khăn khi mua bán, và nghiêm trọng hơn có thể phá sản.

- Khi lựa chọn vốn các chủ doanh nghiệp cần cẩn trọng và cân nhắc kỹ. Khi vay nguồn vốn với lãi suất cao, thì lợi nhuận sẽ giảm xuống. Nên lựa chọn các ngân hàng cho vay vốn với mức lãi suất vừa phải, nhiều chương trình ưu đãi.

- Đối với nhà đầu tư, trước khi đầu tư nên cân nhắc thật kỹ và rõ ràng. Bởi công cụ này vừa đem đến lợi nhuận, vừa có rất nhiều rủi ro.

Kết luận

Bên trên là những thông tin về đòn bẩy tài chính. Qua đây có thể thấy rằng đây chính là công cụ đem đến rất nhiều cơ hội và lợi nhuận cho doanh nghiệp.

Tuy nhiên khi sử dụng vẫn nên cẩn thận và cân nhắc, để hạn chế rủi ro không nên. Các bạn đã hiểu rõ và biết cách vận dụng đòn bẩy tài chính chưa? Hãy bình luận câu trả lời xuống dưới.

Bình luận